旷视冲刺科创板IPO获通过!距离上市仅一步之遥,拟募资60.18亿

阿里持股29.41%是最大股东

晓查 发自 凹非寺

量子位 报道 | 公众号 QbitAI

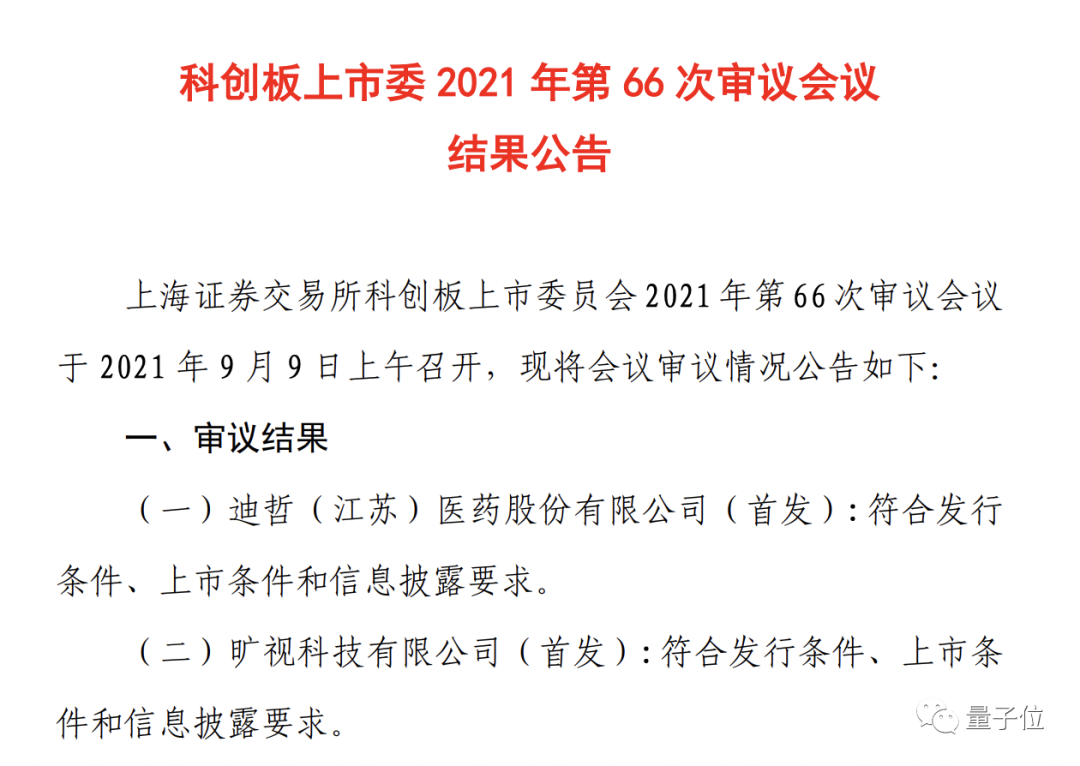

旷视科技,现已被公告完成过会——符合科创板上市发行条件。

根据上交所科创板上市委最新公告,旷视科技IPO审核通过,且没有需进一步落实事项。

这意味着这家知名AI独角兽,距离登陆科创板,只剩下时间问题。

旷视IPO上市,宛如一部剧情层出的大电影。

最早可追溯至2019年8月,旷视向港交所提交招股书,计划在港上市。

但其后大环境变化影响之下,旷视在其后6个月内没有进一步新动作,在港IPO计划没有下文。

2021年3月,科创板披露,旷视已递交IPO申请,并获上交所受理。

这才令外界意识到,原来旷视的IPO计划,从香港转到了科创板。

如今6个月过去,旷视IPO申请完成过会,距离正式上市,仅一步之遥。

根据招股书内容,旷视将以公开发行存托凭证(CDR)的方式在科创板上市,拟募资60.18亿元。

过会中被关注什么?

从当日上市委提问来看,主要关注旷视成长性和投资者保护问题。

公告显示,上市委向旷视询问了以下两个问题,表示了对于旷视未来发展前景的关注:

-

请发行人代表结合主要客户不稳定,集中度不高,且为非行业龙头的情况,进一步阐述公司的核心技术竞争力和未来发展前景。请保荐代表人发表明确意见。

-

请发行人代表说明如何保证发行人对境内投资者的保护不低于境内法律法规及证监会相关要求。请保荐代表人发表明确意见。

第一个问题反映目前市场对AI公司商业化能力不足的担忧,第二个问题或与旷视的VIE架构有关。

旷视最新业绩?

旷视于2011年10月由清华姚班三位校友印奇、唐文斌、杨沐创立。

最初以AI视觉技术起家,技术屡获全球科研和竞赛冠军,10年来也获多轮融资,《2020胡润全球独角兽榜》显示,旷视科技现金估值为300亿元。

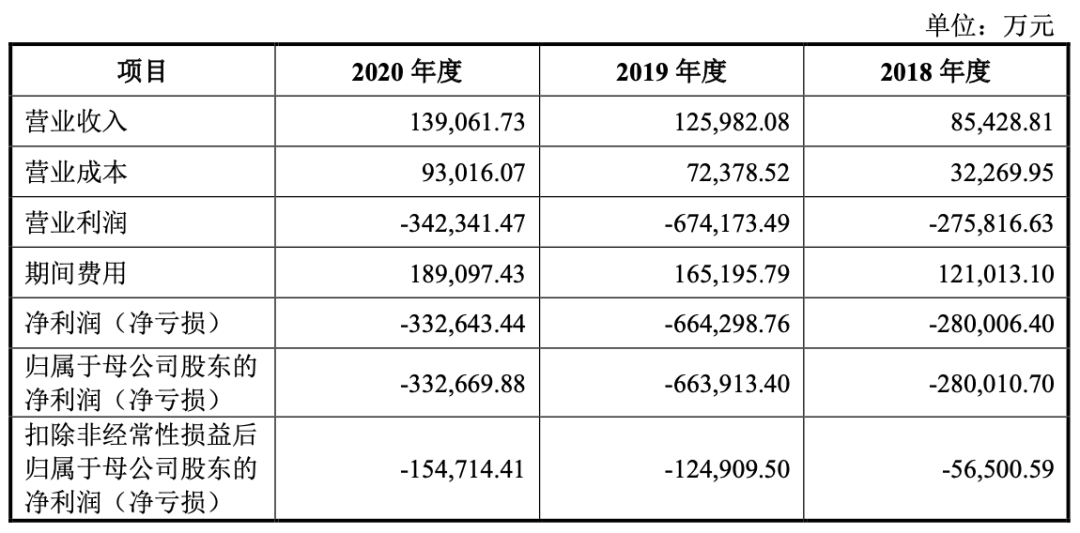

在最新递交的招股书中,旷视2018~2020年度营收分别8.54亿元、12.6亿元、12.9亿元。

旷视三年研发费用分别为6.98亿元、9.33亿元、8.96亿元,研发投入占总营收的比例分别为70.94%、82.15%、71.87%。

招股书披露,2018~2020年,旷视扣非后归属母公司股东的净亏损为5.65亿元、12.49亿元、15.47亿元,三年累计扣非净亏损为33.61亿元。

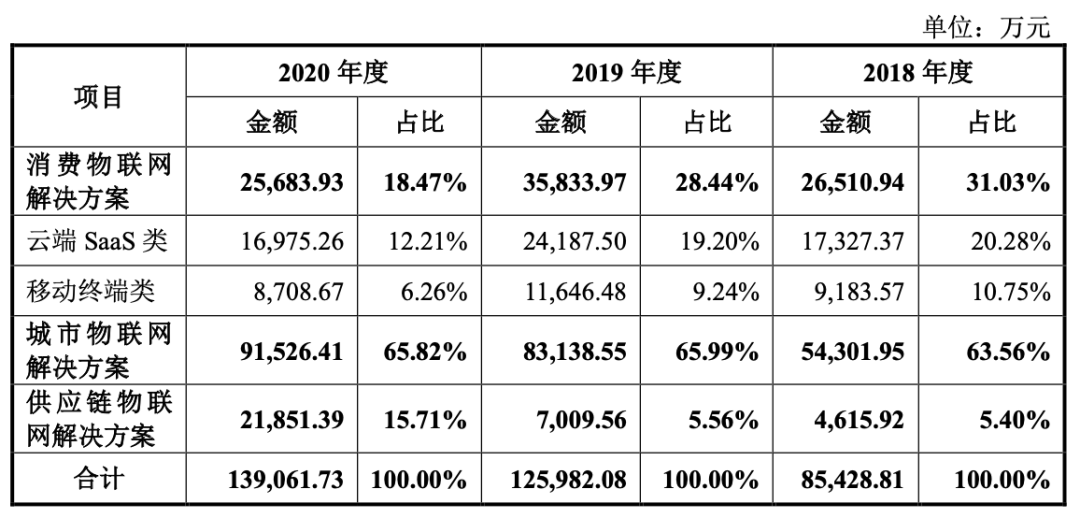

旷视各项业务的营收情况如下,可见旷视最重要业务是城市物联网,每年为公司贡献的营收都在6成以上。

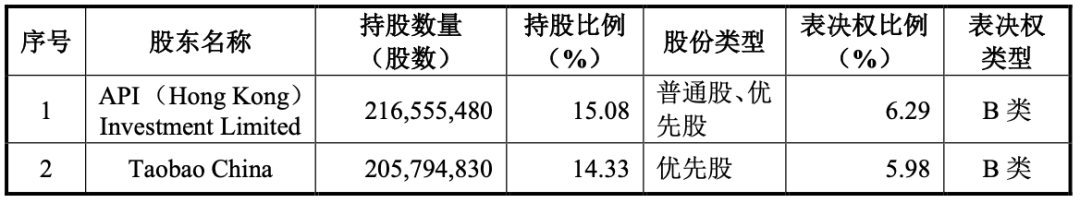

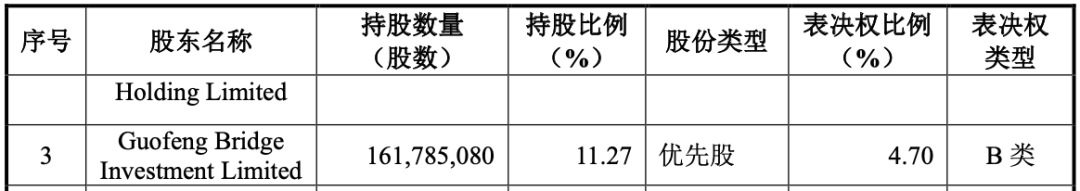

旷视前三大股东分别为亚太投资(香港)有限公司、淘宝、国风桥投资,持股比例分别为,15.08%、14.33%、11.27%。

其中,亚太投资(香港)有限公司是蚂蚁集团全资子公司,也就是说,阿里合计持股比例为29.41%。

而随着旷视过会,AI公司的IPO成人礼也迎来新阶段。

云从、第四范式、商汤、鹰瞳Airdoc等一批同时期创办的AI公司,现在都来到了IPO进程。

《科创板上市委 2021 年第 66 次审议会议结果公告》:

http://static.sse.com.cn/stock/information/c/202109/b3f9d694c81440c583c79a6687214755.pdf

旷视招股书:

http://static.sse.com.cn/stock/information/c/202109/7280c3c3c6fa40a5830048f99e9fdece.pdf

- 脑机接口走向现实,11张PPT看懂中国脑机接口产业现状|量子位智库2021-08-10

- 张朝阳开课手推E=mc²,李永乐现场狂做笔记2022-03-11

- 阿里数学竞赛可以报名了!奖金增加到400万元,题目面向大众公开征集2022-03-14

- 英伟达遭黑客最后通牒:今天必须开源GPU驱动,否则公布1TB机密数据2022-03-05