科技巨头抢在Arm上市前砸钱,苹果亚马逊英伟达跟进,IPO估值或达600亿

网友:游戏规则要变了

尚恩 发自 凹非寺

量子位 | 公众号 QbitAI

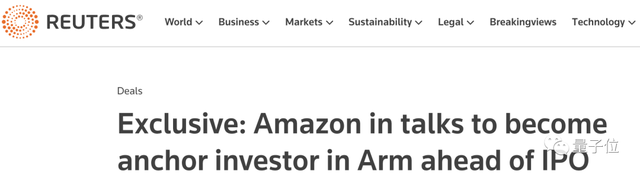

Arm今年9月上市,亚马逊也想来参一脚了!

据路透社消息,亚马逊正在接触Arm,希望作为锚定投资者参与Arm的首次IPO。

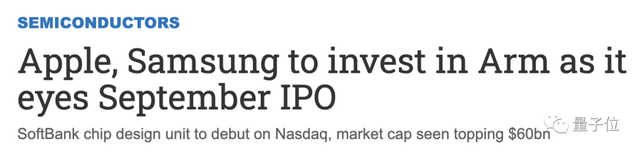

目前,包括苹果、三星电子、英伟达、英特尔在内的多家公司,都计划在Arm美股上市后立即投资。

不过据消息人士称,这些投资者不会获得任何董事会席位或控制权,软银集团仍将持有多数股权。

有媒体猜测,亚马逊此次突然入局,部分原因是云计算业务(AWS)中采用了基于Arm的芯片,另外可能也是想以较低的价格先买入股票,以期未来合作。

对此,就有网友表示:

亚马逊入局恐将改变未来游戏规则,太令人兴奋了!

此外,也有不少网友将半导体大厂一拥而上的举动戏称为:“芯片垄断联盟”。

还有一部分网友已经按耐不住,在线求问:

啥时候能买?

最大规模IPO

此前消息,Arm计划今年9月初在美国纳斯达克上市,估值约为600亿美元,现正寻求筹资80亿到100亿美元。

今年5月,Arm就已向美国证券交易委员会(SEC)提交首次公开发行股票的申请,据悉软银将于本月晚些时候正式申请在纳斯达克上市。

Arm总部设在英国剑桥,是英国为数不多居于全球领导地位的技术公司,此前英国方面也一直游说,希望在伦敦交易所上市。

不过今年早些时候,Arm拒绝了英国这边,并表示将寻求在美国证交所上市,但不排除在伦敦上市的可能性。

如果上市顺利,Arm将是自2014年阿里巴巴和2012年Meta上市以来,科技行业最大规模的一次IPO。

目前,Arm公司75%的股份由软银集团持有,其余25%的股份由软银愿景基金持有。此次上市,愿景基金计划在公开市场出售10%-15%的股份。

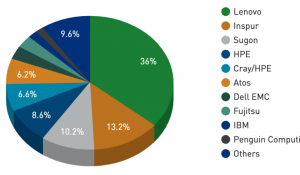

众所周知,芯片居于各硬件厂商的上游,而Arm可以说是上游中的上游,其掌握的各种芯片架构设计专利,俨然与x86和RISC-V组成架构三霸,客户包括多数半导体厂商,比如英特尔、AMD、英伟达和高通等。

而Arm作为软银旗下最挣钱的业务之一,此前发布第三财季(截至2022年12月底)显示上季度总营收达到7.46亿美元,同比增长28%。

但即使这么能打,也止不住母公司“软银”的连年亏损。

软银的救命稻草

2016年,软银以310亿美元的价格收购了Arm,这笔收购也是当年欧洲科技企业收购交易中金额最大的一笔。

而Arm的上市历程也可谓是一波三折,曾于1998年在美国纳斯达克和伦敦证券交易所上市,但在2016年被软银集团收购后退市。

被收购后,Arm成为软银为数不多盈利的业务,其他大部分业务都处于连年亏损状态,尤其是旗下专投科技企业的“愿景基金”,就是之前那个投了“95%用户都是机器人”的机构。

截止2022年12月底,软银第三财季净亏损达到59亿美元,其中仅是愿景基金净亏损就高达50亿美元,连续第四个季度处于亏损状态。

为了止亏,软银创始人孙正义一度计划以400亿美元的价格把Arm卖给英伟达,但由于美国联邦贸易委员会和欧盟反垄断监管机构的反对,收购一事最终告吹。

随后,业务疲软,陷入泥潭的孙正义一边卖股套现,一边抓紧时间尽快推Arm上市,以求扭转态势。

2022财年,软银就通过出售Uber、Coupang、商汤、Paytm、Guardant、贝壳等公司股票套现77亿美元。今年8月更是再度“减持阿里巴巴”套现340亿美元,当前持股比例已降至14.6%。

因此,在近期软银财季报告会上,领导人孙正义就宣布将软银日常管理工作移交给公司几位高管,并表示:

要放缓投资,采取保守的投资策略,将暂时把精力集中在Arm身上。

除了力推Arm上市,软银近期也开始有了新动作。

旗下“远景基金”领投了英国保险科技公司Tractable的6500万美元的E轮融资,Tractable是一家用AI处理保险索赔的公司,在2021年市值已超过10亿美元。

你怎么看这次亚马逊等大厂出手入局?

参考链接:

[1]https://www.reuters.com/markets/deals/amazon-talks-become-anchor-investor-arm-ahead-ipo-sources-2023-08-08/

[2]https://asia.nikkei.com/Business/Tech/Semiconductors/Apple-Samsung-to-invest-in-Arm-as-it-eyes-September-IPO/

[3]https://techcrunch.com/2022/02/07/nvidia-calls-off-its-efforts-to-acquire-arm/

- 空间智能卡脖子难题被杭州攻克!难倒GPT-5后,六小龙企业出手了2025-08-28

- 陈丹琦有了个公司邮箱,北大翁荔同款2025-08-28

- 英伟达最新芯片B30A曝光2025-08-20

- AI应用如何落地政企?首先不要卷通用大模型2025-08-12